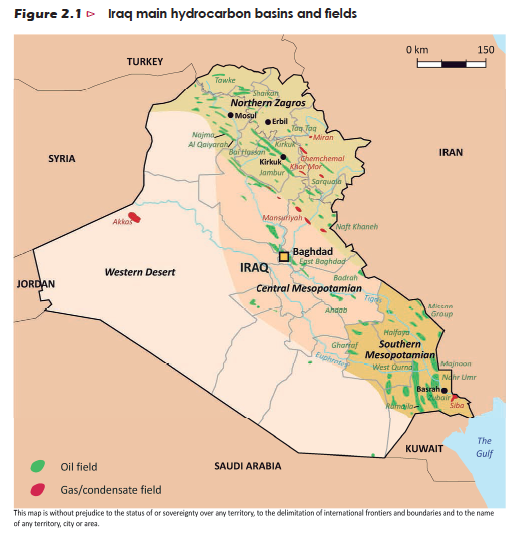

Gehen wir 9 Jahre in der Zeit zurück: 2003. Die USA und einige Verbündete erobern unter fingiertem Vorwand den Irak. Schon nach wenigen Wochen ist der Feldzug entschieden. Der Ölmarkt bleibt nervös, denn eine wahre Ölflut und steil fallende Ölpreise werden nun für die nächsten Jahre erwartet. Das alte Mesopotamien verfügt über große Ölfelder und umfangreiche Ölreserven, die nach zwanzig Jahren Krieg und Sanktionen erst ansatzweise erschlossen wurden. Die Experten erwarteten einen steilen Anstieg der Produktionsmengen von 2 mb/d (Millionen Barrel pro Tag), auf 6 mb/d und in dann sogar 12 mb/d, was den Irak zum wichtigsten Ölproduzenten der Welt gemacht hätte. Marktwirtschaft und Demokratie sollten einen Investitionsboom auslösen, der die ganze Region des Nahen Ostens erfassen würde.

Quelle: IEA Iraq Energy Outlook 2012

Soweit die Theorie. Es kam bekanntlich anders:

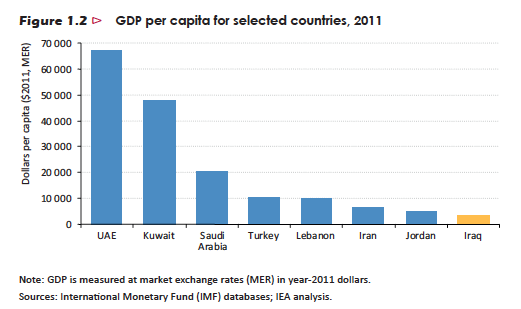

Tausende von blutigen Anschlägen, ein organisatorisches Chaos beim Wiederaufbau der Infrastruktur, Korruption und Misswirtschaft sowie der quälend langsame Aufbau ziviler Institutionen hatten zur Folge, dass der Irak erst 2011 die Vorkriegsproduktion von 2,5 mb/d wieder erreicht hatte (zur Größenordnung: 2,5 mb/d entsprechen ungefähr 3% der Weltölproduktion oder dem deutschen Ölverbrauch). Aus dem relativ wohlhabenden Schwellenland der 70er Jahre wurde das Armenhaus unter den ölreichen OPEC-Staaten (vgl. Chart).

BIP pro Kopf im Nahen Osten 2011

Quelle: IEA Iraq Energy Outlook 2012

Doch mittlerweile sind die Fortschritte unübersehbar. In diesem Sommer wurde die Marke von 3,0 mb/d überschritten. Im September wurden 2,6 mb/d exportiert. Das ist der höchste Wert seit drei Jahrzehnten. Aber wie könnte es im Irak weitergehen: Die IEA hat gestern eine Bestandsaufnahme und Szenarien vorgelegt: den Iraq Energy Outlook (IEA Paris 2012)

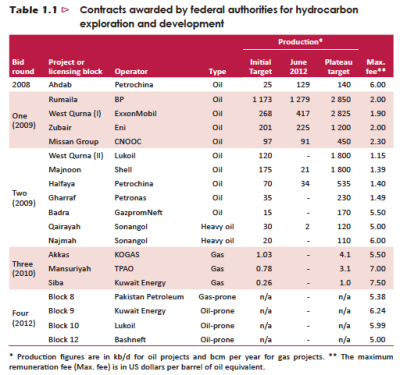

Die Betreiber der großen Förderlizenzen, die in den letzten Jahren versteigert wurden (siehe Tabelle), melden eine weitgehend planmäßige Erschließung der „Super Giants“, also der größten irakischen Ölfelder mit mehr als 5 Milliarden Barrel.

Die alte „Oil for Blood“-Theorie wird durch diese Verträge übrigens nicht bestätigt: Es gibt kein Übergewicht amerikanischer Firmen und die Vertragsbedingungen für die Ölmultis sind im internationalen Vergleich eher unvorteilhaft für die Konzerne. Sie erhalten in den meisten Fällen lediglich einen Servicekontrakt, der ihnen nach Abzug der Kosten einen Profit von 1-2 $/b garantiert. Aber durch die immer größeren Produktionsmengen wird auch daraus ein recht attraktives Geschäft.

Förderlizenzen im Irak 2008-2012

Quelle: IEA Iraq Energy Outlook 2012

Bedeutung des Irak für die Weltölversorgung und Peak Oil

Das Land ist heute der drittgrößte Ölexporteur der Welt und die größte Hoffnung der Ölwelt, Peak Oil, also den Scheitelpunkt der globalen Ölförderung, noch ein paar Jahre hinauszuschieben. Es ist für die kommenden Jahrzehnte ein zentraler Pfeiler für die globale Ölversorgung, auf den sich alle Wachstumsszenarien stützen. Denn in keinem anderen Land kann die Förderung noch so stark ausgebaut werden: Aus dem Zweistromland werden bis 2035 (gegenüber 2010) zusätzliche 5,6 mb/d erwartet. Das ist annähernd doppelt so viel wie die Nr.2 (Kanada) oder die Nr.3 (Brasilien) zusätzlich liefern können.

Der Irak ist also zum Erfolg verdammt. Ohne ihn ist eine globale Ölkrise mit einem steil steigenden Ölpreis in wenigen Jahren vorprogrammiert. Oder zurückhaltender ausgedrückt:

[blockquote author=“IEA“]Failure will hinder Iraq’s recovery and put global energy markets on course for troubled waters.[/blockquote]

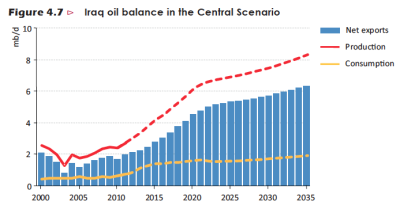

Die IEA rechnet in ihrem Hauptszenario mit einer Verdopplung der irakischen Förderung bis 2020 auf 6,1 mb/d und bis 2035 auf 8,3 mb/d. Zum Vergleich: Die beiden größten Ölproduzenten Saudi-Arabien und Russland fördern zur Zeit 9,9 bzw. 10,3 mb/d. Nach 2030 wäre der Irak der zweitgrößte Ölexporteur der Welt: vor Russland und hinter Saudi-Arabien.

Ölreserven und Ressourcen

Das Land verfügt über mehr als genug Öl für diese Expansion, auch wenn exakte Reservenzahlen wie immer vorsichtig interpretiert werden sollten. Von 530 potentiellen Prospektregionen wurden bisher nur 113 durch Bohrungen untersucht, davon die Hälfte schon vor 1962, also mit veralteter Technik. In 73 dieser 113 Gebiete wurde damals Öl gefunden.

Die nachgewiesenen Reserven wurden lange Zeit mit 115 Mrd. Barrel angegeben, seit kurzem mit 143 Mrd. Barrel. Hinzu kommen beträchtliche vermutete, aber noch nicht nachgewiesene Ressourcen. Konservative Schätzungen gehen von zusätzlichen 50 Mrd. Barrel aus, andere Studien von 200 Mrd. Barrel.

Die IEA geht von insgesamt 232 Mrd. Barrel Oil-In-Place (OIP) aus, von denen 35 Mrd. bereits produziert wurden. Der Rest besteht zu etwa 150 Mrd. Barrel aus nachgewiesenen Reserven und zu 50 Mrd. aus zusätzlichen, noch nicht entdeckten Vorkommen.

Vor allem die Super-Giants im Süden in der Region um Basrah tragen zum Förderwachstum bei. Das sind die „Big 4“: Rumaila, West Qurna, Zubair und Majnoon, die allesamt zu den größten Ölfeldern der Welt gehören. Wenn es gelingt, eine stabile politische Lösung mit dem weitgehend autonomen und kurdisch dominierten Norden Iraks zu zimmern, kann auch der Norden erhebliche Mengen beitragen.

Produktionsbedingungen

Die Kosten für die Erschließung der Felder sind vergleichsweise gering. Die Kapitalkosten für eine Förderkapazität von 1 Barrel liegen bei nur 15-20.000 Dollar für ein durchschnittliches Ölfeld, die laufenden operativen Kosten (ohne Steuern) liegen nur bei 2-3 $ je Barrel. In Brasilien oder Kasachstan liegen beide Werte etwa fünf Mal höher, in Kanada sogar 7-10 Mal höher.

Aber mit der Erschließung der Ölfelder ist es nicht getan. Die gesamte logistische Kette muss an den höheren Output angepasst werden:

– die Bohrinfrastruktur

– die Bereitstellung großer Wassermengen im Inland: Etwa 1 Million Tonnen Wasser pro Tag (!) aus dem Persischen Golf werden für die Flutung der Felder benötigt

– der Bau neuer Pipelines und Zwischenlager

– die Ausbildung von Fachkräften

– der Ausbau der Stromversorgung bis zum

– Ausbau der Hafenterminals für die Öltanker.

Vor allem aber:

– Das irakische Hydrocarbon Law muss nach jahrelangen Auseinandersetzungen endlich in Kraft treten. Es regelt die Verteilung der Einnahmen und die rechtliche Struktur des Ölsektors.

Irakische Ölnachfrage

Aber wieviel davon wird der Irak selbst verbrauchen? Der Ölverbrauch im Irak lag 2010 bei etwa 0,6 mb/d, also etwa einem Fünftel der aktuellen Produktion. Die IEA erwartet, dass der Eigenverbrauch bis 2020 auf 1,5 mb/d und 2035 auf knapp 2 mb/d steigen wird.

Zunächst wird vor allem der Stromsektor für den Anstieg verantwortlich sein. Im vorletzten Jahr wurden 160.000 b/d in Ölkraftwerken verbrannt. Dieser Wert könnte schon bis 2015 auf über 500.000 b/d steigen, bevor dann – so der Plan – Gaskraftwerke die Stromerzeugung übernehmen.

Ergänzend wird die Ölnachfrage im Verkehr eine immer zentralere Rolle einnehmen. Schon heute haben 35% der irakischen Haushalte einen PKW, doppelt so viel wie in China. Der Verbrauch der häufig technisch einfachen Fahrzeuge (z.B. Saipa Saba aus dem Iran) liegt mit 9 Liter auf 100 km relativ hoch.

Der wachsende Eigenverbrauch wird die Ölexporte also weniger steil ansteigen lassen als die Ölförderung. Bis 2035 erwartet die IEA einen Anstieg der Förderung um 5,6 mb/d und der Exporte um 4,4 mb/d.

Quelle: IEA Iraq Energy Outlook 2012

Erdgas und Erneuerbare Energien

Erneuerbare Energien, Atomkraftwerke und Kohle spielen keine Rolle im Irak. Es gibt auch kein Pläne in diese Richtung. Hingegen wird der Ausbau der Erdgasfelder für die Zukunft des Landes wichtiger werden, da große Vorkommen vorhanden sind. Bislang werden große Mengen Gas abgefackelt, weil es keine Infrastruktur für die Verwendung in Gaskraftwerken oder petrochemischen Anlagen gibt. Im Jahr 2010 wurden 11 Mrd. Kubikmeter nutzlos verbrannt. Das entspricht der CO2-Belastung von 3,7 Millionen PKW.

Erdgasexporte werden wohl frühestens 2020 möglich sein. Sie könnten laut IEA bis 2035 einen Umfang von 20 bcm erreichen, was einem knappen Viertel des deutschen Gasbedarfs entspräche.

Investitionen

All das erfordert gewalte Investitionssummen – und Aufträge für Firmen aus Deutschland, Japan, China u.s.w.. Die IEA schätzt den Investitionsbedarf im Energiesektor bis 2035 auf insgesamt 530 Milliarden Dollar. Eine gewaltige Summe, aber sie entspricht gerade einmal 10% der erwarteten Einnahmen aus dem Verkauf von Öl und Gas.

Schon in den kommenden Jahren werden die Investitionen von 9 Mrd. Dollar (2011) auf 25 Mrd. Dollar ansteigen – vorausgesetzt, dass politische oder administrative Hürden die Auftragsvergabe nicht mehr als bisher verzögern.

Und vorausgesetzt, dass die Region ruhig bleibt. Der Konflikt in Syrien, die prekäre Lage im Iran, ungelöste innenpolitische Konflikte oder schlichte Misswirtschaft könnten die Szenarien zu Makulatur machen. Insofern gilt auch hier: Die größten Risiken der globalen Ölversorgung sind zur Zeit „above ground“ nicht „below ground“.

S.Bukold